第四部分:2009年第三季度行情展望

可以預見,在即將到來的2009年第三季度,市場中泛濫的流動性導致的通脹預期與割膠旺季新膠大量上市對膠價的壓制這兩股力量之間的角力還將左右膠價走勢。但是,不同于2009年第一、二季度市場中投機性多頭資金占據上風、主導價格的局面,在進入2009年6月中旬之后,天膠基本面作用與投機資金間的力量強弱對比將發生轉變,滬膠的走勢則將可能出現振蕩回調的格局。

首先,在2009年第三季度內,國內商品市場中的流動資金將繼續保持充裕。

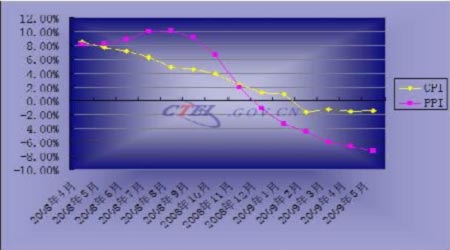

從最新公布國內經濟數據上看,2008年5月中國CPI和PPI指數走勢再次雙雙告負,CPI連續4個月下降,PPI則連續6個月下降。

圖7: 中國PPI、CPI走勢對比圖

圖為中國PPI、CPI走勢對比圖。(圖片來源:中國紡織信息網)

盡管CPI和PPI的跌幅正在趨緩,但目前仍然保持負值,表明通貨緊縮的威脅仍然存在。因此對中國而言,目前談及防止通貨膨脹還為時尚早。而央行于2009年5月6日發布的《2009年第一季度貨幣政策執行報告》中也強調,在國際金融危機的特殊環境下,近期國內貨幣信貸適度較快增長利大于弊。所以,在即將到來的2009年第三季度內,雖然央行的貨幣政策可能不如第一、二季度寬松,但預計其不會有太大改變,而大基調的變化至少要等到今年第四季度或者年底。國內銀行系統仍將保持相對寬松的信貸投放量,以配合國家實施刺激經濟復蘇的各項措施。總之,在接下來的幾個月里,市場中投機資金非常充裕的“不差錢”格局還將繼續,其對滬膠起到的支撐、推動作用也將延續。

另一方面,天然橡膠基本面上供大于求的局面對膠價的壓制作用則會在2009年第三季度內達到顛峰。

供給方面,據國際橡膠會議組織(IRCo)預測,在2009年全球橡膠產量預計將達到935.5萬噸,較2008年產量909.6萬噸的水平增加約2.85%。 每年7月至9月為天然橡膠割膠旺季, 是全年產膠量的最高峰。在進入今年6月中旬以后,如果沒有其他重大的自然災害,則新膠原料大量上市這一進程就不可避免。同時,由于目前國內農墾天然橡膠的生產成本大約在12000元/噸附近,如果膠價保持在15000以上,其每噸3000多元的利潤能夠在市場中引來大量的現貨或套期保值的拋盤,從而形成市場中“不差貨”的格局。

但是,在2009年下半年全球天然橡膠的需求量則難以迅速恢復。根據國際橡膠研究組織的預測,2009年全球乘用車產量將會下降22.4%,商用車下降21%。預計今年全球橡膠需求量較之2008年將減少約7%,而在2008年全球橡膠消費量已經下降了2.9%。

雖然在政府刺激政策提振下,今日1月至5月中國國內汽車銷售再現“井噴”局面,全年產銷數量超過1000萬輛可能性很大。然而,不管如何強勁,僅中國車市一家繁榮,而世界上其他地區汽車產銷繼續保持疲弱,那么全球汽車產業也難以走出疲軟的困境。 至于汽車輪胎行業,中國在2009年上半年也是風景獨好:自2009年3月份開始,中國各輪胎企業大都滿負荷生產、產銷量增加。但這種局面可能也只是虛假的繁榮---據中國國家統計局數據顯示,2009年1至4月期間中國輪胎總產量同比增加0.2%;然而中國海關6月的統計卻表明,今年1至4月中國累計出口輪胎數量卻比去年同期下降23.3%。同時據中國橡膠工業協會輪胎分會的會員企業統計,其44家會員的產成品庫存也大幅飆升。我們判斷,全球輪胎行業在2009年還將繼續掙扎在衰退的泥潭中,對天然橡膠需求量大幅減少的可能性很大。

整體而言,2009年下半年天然橡膠基本面上將維持供大于求的局面,而這種供需的失衡將會在傳統的割膠旺季(即7月、8月、9月)對天然橡膠的期現價格施加強大的壓力。

總之,在接下來的2009年第三季度里,滬膠期價所面臨壓制力和支撐力將會此消彼長:市場泛濫的投機資金推動力量可能保持存在,而基本面上新膠供應增大的現貨壓力則會大幅加強。這樣以來,滬膠就難以繼續維持單邊上行的走勢,期價出現一定幅度回調的可能性很大。然而,在滬膠回落的過程中,市場中充裕的投機資金在通脹預期的引領下又傾向于在低位做多,從而一定程度上限制了滬膠下跌的空間。

技術上看,如圖8所示,根據艾略特波浪理論,如果把滬膠從2008年12月到現在的這輪上漲視作去年那次大崩盤觸底后的熊市“B浪”反彈,則隨著割膠旺季的來臨,期價在上沖無力回落后就隨時可能結束“B浪”反彈,并開始“C浪”下跌。