圖五:PTA期現價差變動表

圖為PTA期現價差變動圖。(圖片來源:銀河期貨)

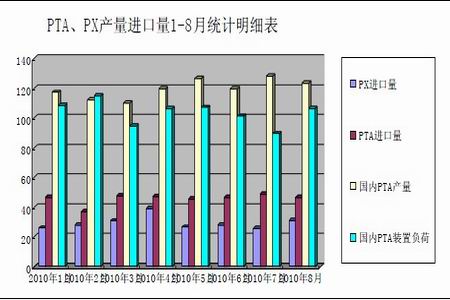

從圖六中的鄭商所的PTA倉單情況看,PTA倉單數量在9月合約交割后出現了明顯的下降,但PTA期貨PTA暴漲后,現貨商套保盤再度介入,PTA倉單的量再度升高,期貨和現貨市場急劇波動,增加了套保盤的介入機會。

圖六:鄭商所PTA倉單走勢

圖為鄭商所PTA倉單走勢圖。(圖片來源:銀河期貨)

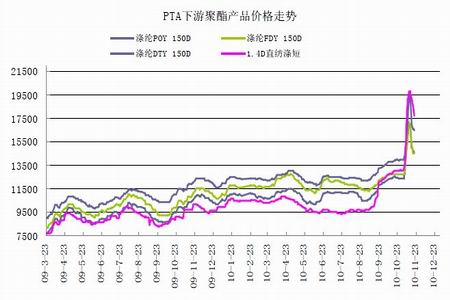

(二)國內PTA生產成本與合同結算價情況

從圖七中可看以,2010年11月,PTA工廠的利潤空間一度達到了3000元/噸以上,至今仍維持在1500-2000元/噸的高利潤水平。超額的利潤促使PTA工廠保持高負荷運轉,PTA供應量將有較明顯的增加。

圖七:PTA現貨價格走勢與PTA工廠利潤變動圖

圖為PTA現貨價格走勢與PTA工廠利潤變動圖。(圖片來源:銀河期貨)

PTA合同貨方面:市場預計11月國內主流PTA供應商合同結價在大約在9850-10000元/噸附近出臺。基于對PTA合同結算價的判斷,PTA現貨11月的成本約在9600-9700元/噸附近,至11月下旬PTA現貨價格維持在9500-9600附近水平,但市場追高意愿不濃,盡管基于對現貨市場價格和11月份合同貨成本的分析,我們認為PTA1105合約近期維持9500-10000點區間振蕩的概率較大,但近期宏觀面大環境趨緊和下游需求走淡等因素的影響下,也不排除PTA期價在12月震蕩偏弱并下探 9000點的可能性。

四、 PTA下游聚酯和終端紡織市場運行分析

1.聚酯工廠近期現狀和聚酯系列產品價格走勢分析

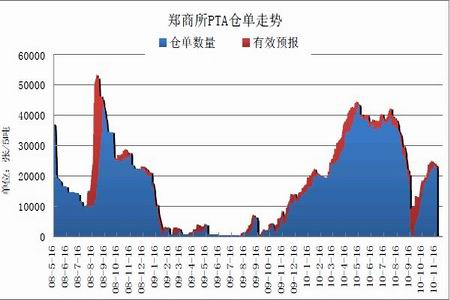

圖八:PTA下游聚酯產品價格走勢圖

圖為PTA下游聚酯產品價格走勢圖。(圖片來源:銀河期貨)

從圖八中,可以發現11月份,聚酯產品價格創下了金融危機以來的新高下,出現了急速的回調。聚酯工廠利潤水平依舊處在歷年最好水平,PTA下游聚酯工廠開工負荷維持在高位,對PTA的需求量保持在高位。但聚酯工廠庫存水平上升至7天附近,近日有持繼上升的跡象,表明聚酯產品的開始明顯滯銷。

圖九:PTA下游半光切片價格走勢圖

圖為PTA下游半光切片價格走勢圖。(圖片來源:銀河期貨)